浙江国祥ipo暂停背后:金鹰基金、浦银安盛基金等机构虚高报价,是否该被追责?

近期,浙江国祥ipo因存在同一资产二次上市、发行定价较高等问题,已被暂停ipo发行程序。

作为浙江国祥的承销保荐方,东方证券理所当然要承担相应责任。但是,梳理浙江国祥ipo询价报价相关信息发现,一些机构,尤其是公募基金报价明显虚高,是否也应该被追责?

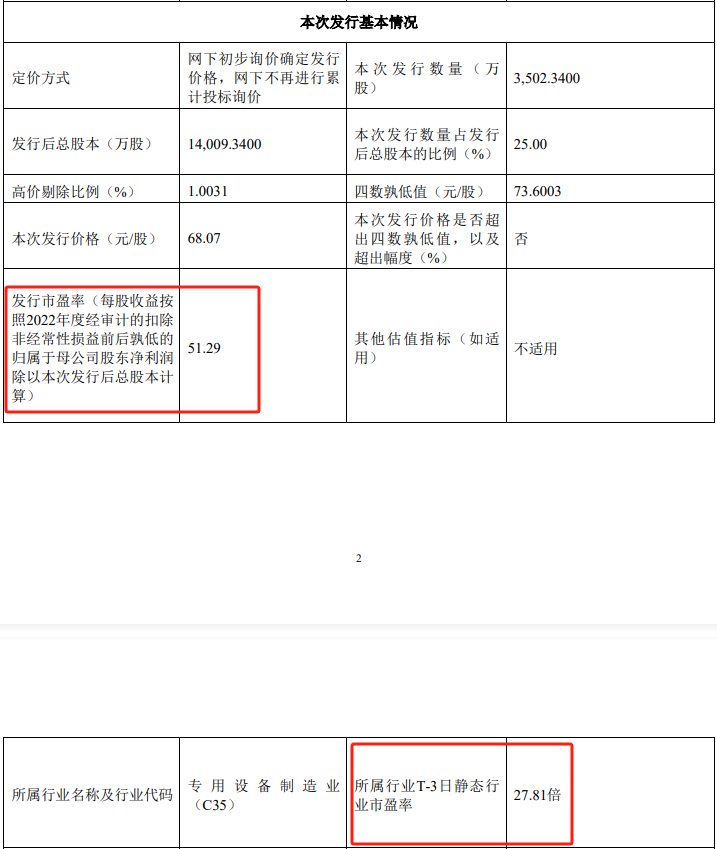

浙江国祥该次ipo原定发行价格为68.07元/股,发行市盈率为51.29倍,远超所属行业近一个月静态平均市盈率27.81倍。需注意的是,若按68.07元/股的发行价计算,浙江国祥此次将超募16亿元。

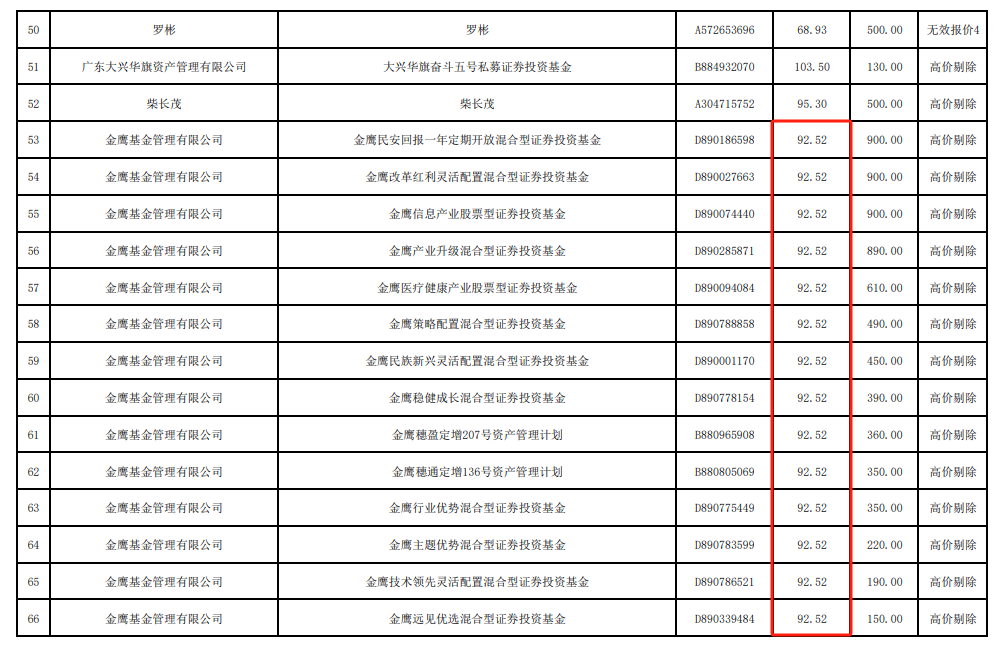

翻查相关公告,金鹰基金、浦银安盛基金、富国基金等公募基金在浙江国祥ipo询价阶段给出了更高的报价。其中,金鹰基金旗下产品给出的报价位居公募基金之首,申购价格高达92.52元/股。相关机构报价合规性、合理性存疑。

定价虚高,若发行或将超募16亿

上市发行公告显示,浙江国祥该次ipo发行价格为68.07元/股,对应该公司2022年扣除非经常性损益前后孰低的摊薄后市盈率为51.29倍。

此次发行市盈率不仅高于同行业可比公司静态市盈率平均水平,也高于所属行业近一个月静态平均市盈率27.81倍(截至2023年9月26日),存在未来公司股价下跌给投资者带来损失的风险。

另外,招股书显示,浙江国祥原计划募集资金7.37亿元,并计划于10月9日网上申购。需注意的是,若按68.07元/股的发行价和3502.34万股的新股发行数量计算,浙江国祥预计募集资金总额达23.84亿元。这意味着,若浙江国祥上市发行成功,则将超募16亿元。

金鹰基金、浦银安盛基金等机构报价合理性存疑

在超募16亿元背后,机构投资者的高报价遭遇市场质疑,同时也引起交易所关注。

交易所公开信息显示,“共有8732个配售对象参与了浙江国祥ipo的询价报价,报价区间为7.80—103.50元/股。按照询价报价规则,在剔除无效报价及前1%的最高报价后,8547个有效配售对象报价区间为7.80—81.94元/股,对应拟申购总量为510.74亿股,网下整体申购倍数为回拨前网下初始发行规模的2700倍,报价申购较为踊跃。投资者报价平均数与中位数的孰低值为73.6元/股。浙江国祥与主承销商基于网下投资者的报价情况,最终确定发行价格为68.07元/股。”

发行公告显示,基金管理公司报价加权平均数约为74元/股。

面包财经梳理发现,报价最高的公募基金是金鹰基金。金鹰基金旗下金鹰民安回报一年定期开放混合型证券投资基金、金鹰改革红利灵活配置混合型证券投资基金等17只产品报出了92.52元/股的价格,被剔除有效报价区间。按照金鹰基金给出的报价,市盈率高达69.71倍,明显高出行业均值及合理区间。

另外,浦银安盛基金旗下15只产品报价为85.45元/股,较浙江国祥发行价溢价25.53%,报价均被剔除有效价格区间。

富国基金旗下286只产品报价为80.75元/股,较发行价溢价18.63%,在有效价格区间内。

金鹰基金:参与申购的产品年内净值普遍下跌

面包财经梳理发现,目前金鹰基金旗下公募基金共有65只(初始基金口径),合计规模约680亿元。

今年以来(截至2023年10月16日,下同),金鹰基金参与浙江国祥ipo报价申购的产品净值普遍下跌,多只产品今年以来业绩在同类居于尾部。

其中,金鹰民族新兴、金鹰产业升级a、金鹰改革红利等5只基金年内浮亏超过25%,业绩表现较差。

具体来看,年内下跌较为明显的金鹰民族新兴,成立于2015年6月2日,现任基金经理为韩广哲,倪超。截至2023年6月末,该基金的规模约7.04亿元。该基金今年以来净值下跌30.68%,跑输业绩比较基准超28个百分点,同类排名2196/2227,排名垫底。

浦银安盛、富国基金旗下多只参与申购并给出较高报价的产品,今年以来业绩也表现欠佳。篇幅所限,后续研究将进一步分析相关基金公司过去两年在其他ipo中的报价行为以及对应产品的业绩表现。