浩辰软件上市首日跌14% 超募3亿元去年营收增净利降

今日,苏州浩辰软件股份有限公司在上交所科创板上市。该股开盘破发报90.88元,最低至88.01元,截至收盘报88.89元,跌幅14.03%,成交额3.98亿元,振幅5.79%,换手率46.82%,总市值39.89亿元。

浩辰软件是研发设计类工业软件提供商,主要从事cad相关软件的研发及推广销售业务。

本次发行前,胡立新直接持有公司16.03%的股份,通过星永宇合伙间接控制公司3.57%的股份,合计控制公司19.60%的股份,报告期内始终为公司第一大股东。胡立新及其一致行动人合计控制公司47.12%的表决权。因此,本次发行前胡立新为公司控股股东及实际控制人。本次发行后,胡立新直接持有公司12.02%的股份,通过星永宇合伙间接控制公司2.67%的股份,合计控制公司14.70%的股份,为公司第一大股东,并担任公司董事长。同时,胡立新及其一致行动人合计控制公司35.34%的表决权。因此,本次发行后胡立新为公司控股股东及实际控制人。

浩辰软件于2022年7月20日首发过会,上交所科创板上市委员会2022年第62次审议会议现场问询问题:

请发行人代表结合核心技术,尤其是3d技术的发展趋势,说明发行人云化业务相关信息披露的准确性以及未来规划;同时进一步说明互联网广告业务发展趋势,是否会引起发行人业务结构发生重大变化。请保荐代表人发表明确意见。

需进一步落实事项:

无。

浩辰软件本次发行数量为11,218,200股,全部为公开发行的新股,发行价格为103.40元/股。浩辰软件本次保荐机构为中信建投证券股份有限公司,保荐代表人为孙中凯、霍亮亮。

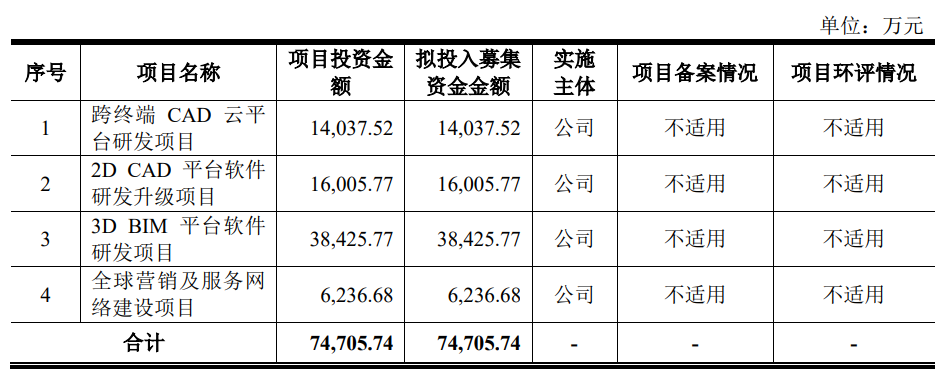

浩辰软件本次发行募集资金总额为115,996.19万元,扣除发行费用后实际募集资金净额为105,031.04万元。公司最终募集资金净额比原计划多30,325.30万元。浩辰软件2023年9月27日披露的招股说明书显示,公司拟募集资金74,705.74万元,用于跨终端cad云平台研发项目、2dcad平台软件研发升级项目、3d bim 平台软件研发项目、全球营销及服务网络建设项目。

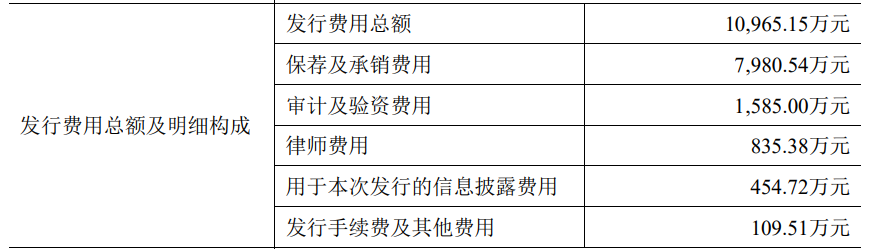

浩辰软件本次发行费用总额为10,965.15万元,其中保荐及承销费用7,980.54万元。

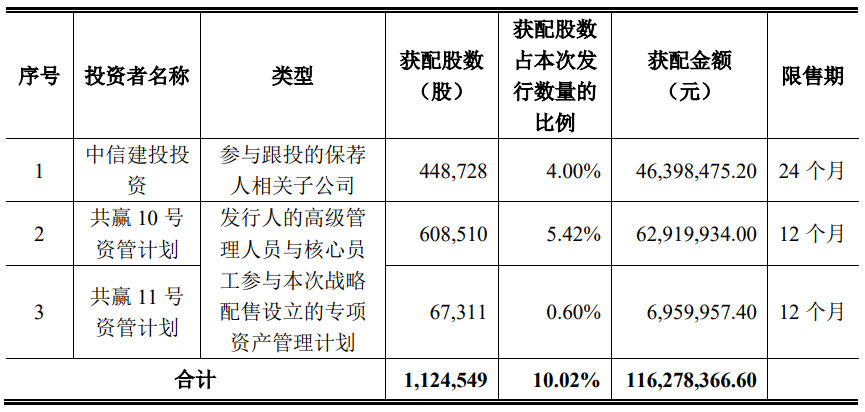

浩辰软件本次发行的战略配售由保荐人相关子公司跟投、发行人高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划组成?其中,跟投机构为中信建投投资有限公司(简称“中信建投投资”),中信建投投资跟投比例为本次公开发行股票数量的4.00%,实际跟投股数为448,728股,获配金额为46,398,475.20元。

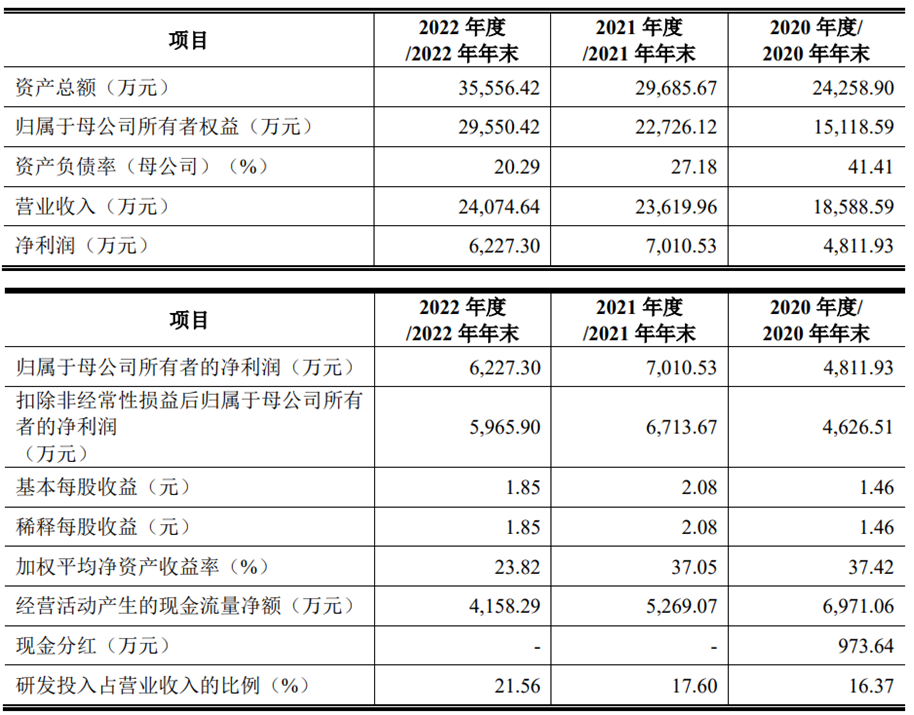

2020年至2022年,浩辰软件的营业收入分别为18,588.59万元、23,619.96万元和24,074.6万元;净利润/归属于母公司所有者的净利润分别为4,811.93万元、7,010.53万元和6,227.30万元;扣除非经常性损益后归属于母公司所有者的净利润分别为4,626.51万元、6,713.67万元和5,965.90万元。

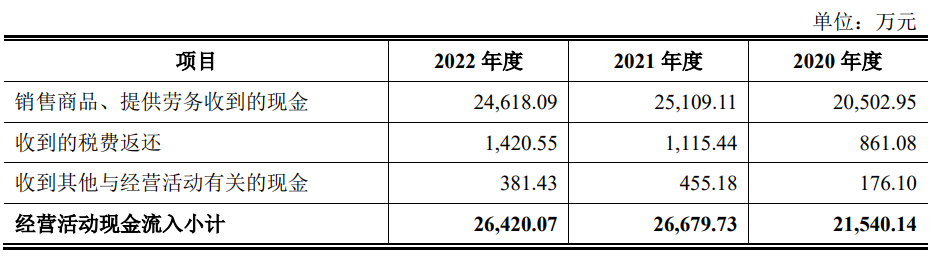

上述同期,公司销售商品、提供劳务收到的现金分别为20,502.95万元、25,109.11万元和24,618.09万元,经营活动产生的现金流量净额分别为6,971.06万元、5,269.07万元和4,158.29万元。

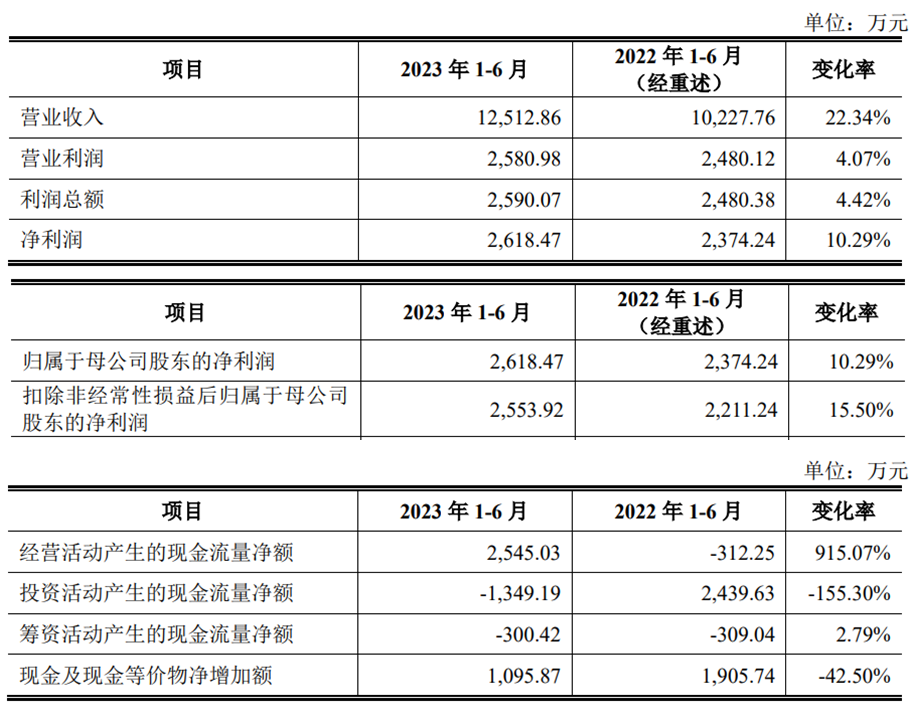

2023年1-6月,浩辰软件的营业收入为12,512.86万元,同比增加22.34%;净利润/归属于母公司股东的净利润为2,618.47万元,同比增加10.29%;扣除非经常性损益后归属于母公司股东的净利润为2,553.92万元,同比增加了15.50%;经营活动产生的现金流量净额为2,545.03万元,同比增加915.07%。

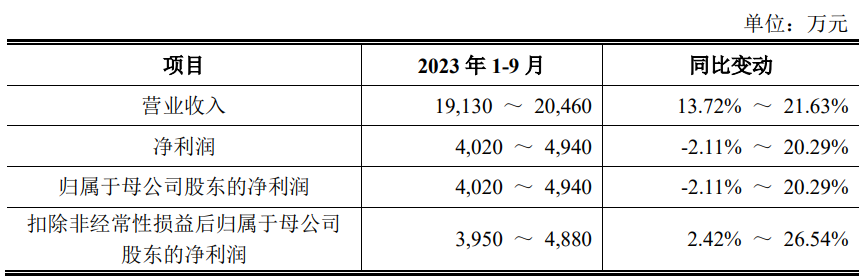

浩辰软件预计2023年1-9月实现营业收入19,130万元至20,460万元,同比增长13.72%至21.63%;预计净利润/归属于母公司股东的净利润4,020万元至4,940万元,同比下降2.11%至增长20.29%;预计扣除非经常性损益后归属于母公司股东的净利润3,950万元至4,880万元,同比增长2.42%至26.54%。