海纳医药销售费用连年攀升

排队不足三个月,南京海纳医药科技股份有限公司(以下简称“海纳医药”)对外更新披露了ipo招股书,公司上半年财务情况也随之揭晓。报告期内,海纳医药逐年走高的销售费用颇为显眼。

销售费用逐年走高

2020年,海纳医药的销售费用仅394.36万元,到了2022年,公司销售费用攀升至2187.3万元。

招股书显示,海纳医药是一家聚焦改良型创新药和高端仿制药的一体化全流程医药研发企业,公司主要业务可分为医药研发服务、自持品种销售两大类。根据研发项目立项来源不同,医药研发服务分为受托研发服务、自主研发成果转化。

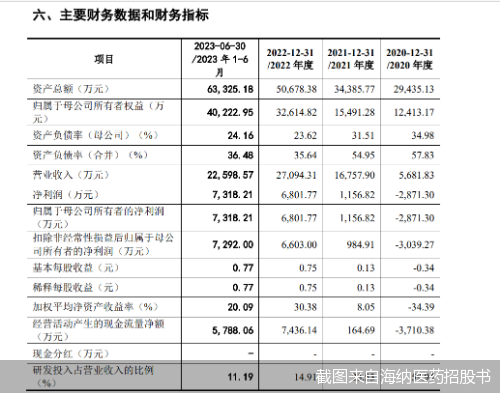

2020-2022年以及2023年上半年,海纳医药实现营业收入分别约为5681.83万元、1.68亿元、2.71亿元、2.26亿元;对应实现归属净利润分别约为-2871.3万元、1156.82万元、6801.77万元、7318.21万元;对应实现扣非后归属净利润分别约为-3039.27万元、984.91万元、6603万元、7292万元。

2020-2022年,海纳医药逐年走高的销售费用吸睛,分别约为394.36万元、1445.66万元、2187.3万元,在2023年上半年,海纳医药销售费用为1540.82万元。

招股书中,海纳医药给出了百诚医药、博济医药、阳光诺和三家同行业可比上市公司,就销售费用率来看,海纳医药也高于上述公司平均值。

2020-2022年以及2023年上半年,同行业可比上市公司销售费用率平均值分别为2.95%、3.81%、3.88%、3.79%;而海纳医药对应销售费用率分别为6.94%、8.63%、8.07%、6.82%。

对于公司销售费用率远高于同行业可比上市公司平均值的原因,海纳医药表示,主要是因为自持药品销售业务的销售费用率通常高于医药研发业务,与同行业可比公司百诚医药及阳光诺和相比,公司开展了自持品种销售业务,产生了相应的产品推广费用。

拟首发募资8.5亿元

此次冲击创业板上市,海纳医药拟募资8.5亿元。

招股书显示,海纳医药募资拟投向两个募投项目,分别为海纳医药cxo研发总部项目、补充流动资金项目,分别拟投入募资6亿元、2.5亿元。

海纳医药表示,公司此次募资投向主要规划为在公司原有业务基础上,扩大研发场地,购置研发设备,增加人员规模,从而满足公司“cxo mah”业务的进一步发展,募投项目具有合理性、必要性。

据了解,海纳医药实控人为邹巧根,截至招股书签署日,邹巧根直接持有公司34.31%的股权,为公司第一大股东。同时,作为众行远、盘谷林、恒志云的执行事务合伙人,还实际控制了各股东持有的公司合计5.75%的股权,邹巧根合计控制公司40.06%的股权。

中国国际科技促进会科技产业投资分会副会长兼战略投资智库执行主任布娜新对北京商报记者表示,ipo公司实控人持股比例较低也存在一定风险,发行成功后,实控人持股会进一步降低,容易引发控制权不稳风险。

海纳医药也表示,公司实际控制人邹巧根持股比例相对较低,如果公司其他股东或者二级市场投资者通过增持股份谋求影响甚至控制公司,将对公司控制权和生产经营的稳定性产生影响。

针对相关问题,记者向海纳医药董秘办发去采访函,不过截至记者发稿,对方并未回复。