盛科通信明日上会:扣非后亏损持续扩大,主打产品2021年降价54%

6月21日,苏州盛科通信股份有限公司(下称“盛科通信”)将上会,闯关科创板。

盛科通信主要从事以太网交换芯片及配套产品的研发、设计和销售。2021年,盛科通信实现营收4.59亿元,亏损345.65万元。

本次ipo,盛科通信拟募资10.05亿元,用于新一代网络交换芯片研发与量产项目、路由交换融合网络芯片研发项目及补充流动资金。

值得注意的是,盛科通信扣非净利润已连续三年亏损,且亏损金额逐年增大。在技术实力、产品线均与竞争对手存在较大差距的情况下,报告期内盛科通信主要产品单价腰斩,其未来市场份额难抢,前景不明。

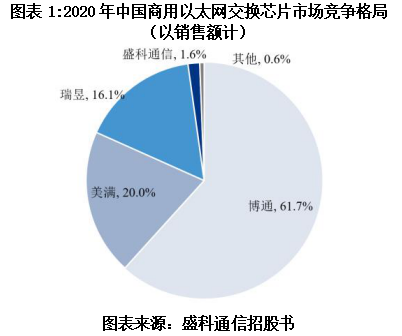

行业巨头高度垄断下,市场份额仅1.6%

作为冲刺科创板的企业,盛科通信主要产品——以太网交换芯片属于具备长生命周期(往往长达8-10年)的平台型芯片,行业进入门槛较高,这也决定了该行业集中度较高的特征。

结合竞争格局来看,据招股书,灼识咨询数据显示,在2020年中国商用以太网交换芯片市场中,博通、美满和瑞昱分别以61.7%、20%和16.1%的市占率排名前三位,合计占据了97.8%的市场份额。从下图可以看到,以太网交换芯片行业市场份额集中在少量头部企业,且国产程度较低。

而盛科通信仅占1.6%的市场份额,虽然这在中国商用以太网交换芯片市场的境内厂商中已排名第一,但与境外厂商博通、美满、瑞昱等龙头企业相比,盛科通信以太网交换芯片的业务规模较小,市场份额仍存在较大差距。

另一方面,从技术水平来看,行业领先厂商博通、美满面向超大规模数据中心的以太网交换芯片的交换容量已达到25.6tbps,最大端口速率达到 800g。

反观盛科通信,目前其主要以太网交换芯片产品覆盖100gbps~2.4tbps交换容量及100m~400g的端口速率,12.8tbps及以上交换容量面向超大规模数据中心的高性能交换产品尚在研发阶段,路由交换融合产品仍在布局阶段。

可见盛科通信的技术水平与国际厂商差距仍较大,产品线尚不完全。

在这样一个技术要求较高、寡头高度垄断的市场之中,盛科通信起步较晚,技术实力也还没跟上,再加上其产品生命周期较长,向老客户导入新产品线或是开拓新用户均存在不确定性,盛科通信未来市场份额恐难有大幅提升。

营收复合增长率达54.69%,扣非后连续三年亏损

在行业寡头高度垄断、市场份额难抢的竞争格局之下,这几年盛科通信的经营成果表现如何呢?

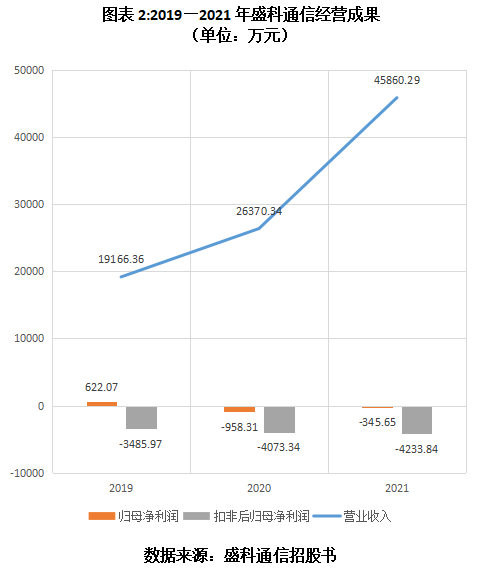

招股书显示,2019—2021年(以下简称“报告期”),盛科通信营业收入分别为1.92亿元、2.64亿元、4.59亿元,均为主营业务收入,主要来自以太网交换芯片及配套产品销售以及提供定制化凯发k8国际娱乐官网入口的解决方案。

同期,盛科通信主营业务收入增长率分别为49.5%、37.59%、73.91%,呈高速提升态势。出现如此高增速的营收,一方面是因为通信需求的增加和数据传输要求的提高,推动了以太网交换芯片和交换设备市场需求的增长;另一方面,公司前期投入积累逐步转化为客户订单,进一步推动营收的增长。

与高速增长的营业收入形成强烈对比的是盈利状况,2019—2021年,盛科通信归母净利润分别为622.07万元、-958.31万元、-345.65万元,2020年和2021年均处于亏损状态。这还是在政府提供大额补助的情况下的盈利情况。

报告期内,盛科通信计入当期损益的政府补助分别为3528.33万元、3810.28万元、3758.17万元,主要是芯片产业化补助。上述政府补助占各期利润总额的比例分别为567.19%、-397.61%、-1087.29%。

一旦扣除非经常性损益,报告期内盛科通信归母净利润分别仅为-3485.97万元、-4073.34万元、-4233.84万元,连续三年亏损且亏损金额逐年上涨,具体如图表2所示。

对此,上交所在审核中心意见落实函中也指出:请发行人进一步具体分析说明报告期收入增长但亏损的原因。

盛科通信的解释主要分为两大方面:一是受国际巨头高度垄断的竞争格局影响,公司市场份额较小,产品定价能力和成本控制能力相对较弱;二是为缩小与国际厂商在技术水平及产线丰富度上的差距,公司投入高额的研发费用,2021年盛科通信研发费用率为39.61%。

近三年毛利率下滑10个百分点,主营产品降价58%

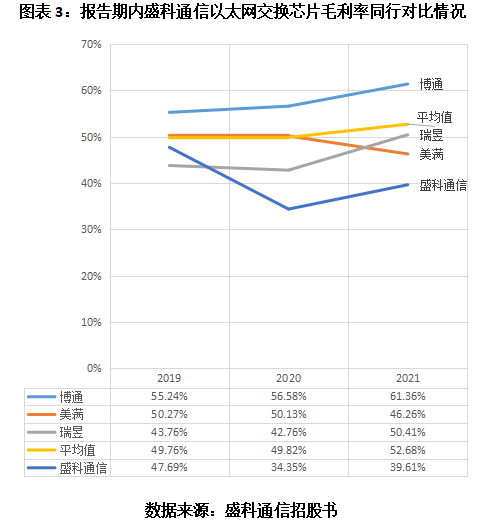

2019—2021年,盛科通信的综合毛利率分别为58.05%、46.98%、47.12%,总体呈下滑趋势。这在行业中处于什么水平呢?

a股上市公司中,虽不存在与盛科通信主营产品完全一致的公司,但存在与其一样采用fabless经营模式的芯片设计企业——寒武纪、澜起科技、景嘉微、复旦微电、安路科技。报告期内,上述企业毛利率均值分别为56.76%、57.79%、53.3%,均高于盛科通信。

而与同在以太网交换芯片行业的国际厂商对比时,盛科通信以太网交换芯片的毛利率表现更加逊色。报告期内,博通、美满、瑞昱三家可比公司毛利率均值分别为49.76%、49.82%、52.68%,均高于盛科通信。尤其是2020年和2021年,盛科通信以太网交换芯片毛利率比可比公司均值少了10多个百分点,差距较大,具体如下图所示。

对此,盛科通信在招股书中解释称,这主要系为提升goldengate系列产品市场覆盖,对战略客户的价格折扣较大,导致产品毛利率较低;且当年该系列产品销售量提升、收入占比提高,从而导致毛利率下滑。也就是说,盛科通信为了开拓市场选择降价策略。

从招股书的确可以看到,报告期内以太网交换芯片销售收入占各期营收的比例从29.18%上涨到53.59%,逐渐成为盛科通信的主打产品。

但与此同时,以太网交换芯片的售价连连下滑。2019—2021年以太网交换芯片销售单价分别为835.45元/颗、763.54元/颗、354.2元/颗,可见其主打产品销售单价连连下滑,三年内单价骤降481.25元,2021年这一年就下滑了53.61%。

总体而言,在行业寡头高度垄断、产品生命周期较长的行业特征之下,盛科通信技术水平及产品线布局均与同行存在较大差距,其市场份额难抢,产品定价能力较弱,只能通过降价策略提升市占率,进而导致毛利率远低于同行,盈利情况逐年恶化,连年亏损。