熵基科技多家子公司亏损存货高企 经营管理存隐忧

当前,智能制造已经成为我国实现制造业创新的利器,也是推动制造业转型升级的核心。随着近年兴起的“智造”热,国内诞生了一批以智能产品为主营业务的企业,这些企业的版图也从国内延伸至国外,逐渐壮大并开始冲击ipo。

熵基科技股份有限公司(以下简称“熵基科技”)便是一家以生物识别为核心技术,专业提供智慧身份核验、智慧出入口管理、智慧办公产品及凯发k8国际娱乐官网入口的解决方案的国家高新技术企业。其主营业务主要涵盖三大领域:智慧身份核验、智慧出入口管理和智慧办公。

2020年12月16日,深交所受理了熵基科技创业板上市的申请,其后因财务资料更新而中止审核。今年8月3日,熵基科技更新招股书并恢复上市审核,将于12月2日上会接受审议。

11月26日,记者就本报告相关问题向熵基科技发函询问,但截至发稿,仍未收到对方回复。

【概述】

ipo企业经营业绩一向是市场关注的重点,但根据熵基科技招股书披露的信息,熵基科技在子公司经营、境外市场拓展等方面都存在争议的地方。

记者发现,熵基科技的境内子公司连年大面积出现亏损,甚至出现破产的情况,其真实的经营状况也许并不如表面所示的光鲜。在子公司接连破产注销的情况下,熵基科技仍然持续开设子公司,其合理性存疑。

另一方面,熵基科技营业收入十分依赖境外市场,其核心产品包括防疫测温门禁产品,随着疫情逐步受控,该公司未来存在业绩大幅下滑的风险。

此外,近年来,熵基科技的应收账款、存货金额都持续走高,经营现金流净额在2020年开始恶化,2021年上半年的经营现金流净额更是由正转负,且存货周转率也在下滑,种种迹象表明,熵基科技的持续盈利能力存在较大的不确定性,经营稳定性存疑。

子公司亏损注销或破产

招股书显示,熵基科技共有52家子公司,其中13家位于中国大陆,39家位于其他国家和地区。2019年,熵基科技有10家境内子公司出现亏损,合计亏损1860.7万元;2020年,其有7家境内子公司出现亏损,合计亏损748.61万元。与此同时,据裁判文书网披露,熵基科技有一子公司深圳中科在2020年4月申请了破产。

然而,尽管子公司大面积亏损,但熵基科技仍坚持不断地开设新的子公司,其举动令人不解。

2018年至2021年6月(以下简称“报告期”),熵基科技注销及转让的子公司数量达到15家,在注销/转让原因中,“经营未达预期”的有7家。更让人不解的是,有2家子公司注销/转让原因为“未实际经营即注销”。

在多家子公司经营不善,导致亏损和注销的情况下,熵基科技依然坚持开设新的子公司,其背后动机让人困惑。

子公司频频出现亏损、注销的现象,也说明了熵基科技的经营管理能力存在较大的不足,抵御风险能力较弱。

或受子公司债务的影响,熵基科技的短期偿债能力较弱,流动比率、速动比率均低于同行业均值。

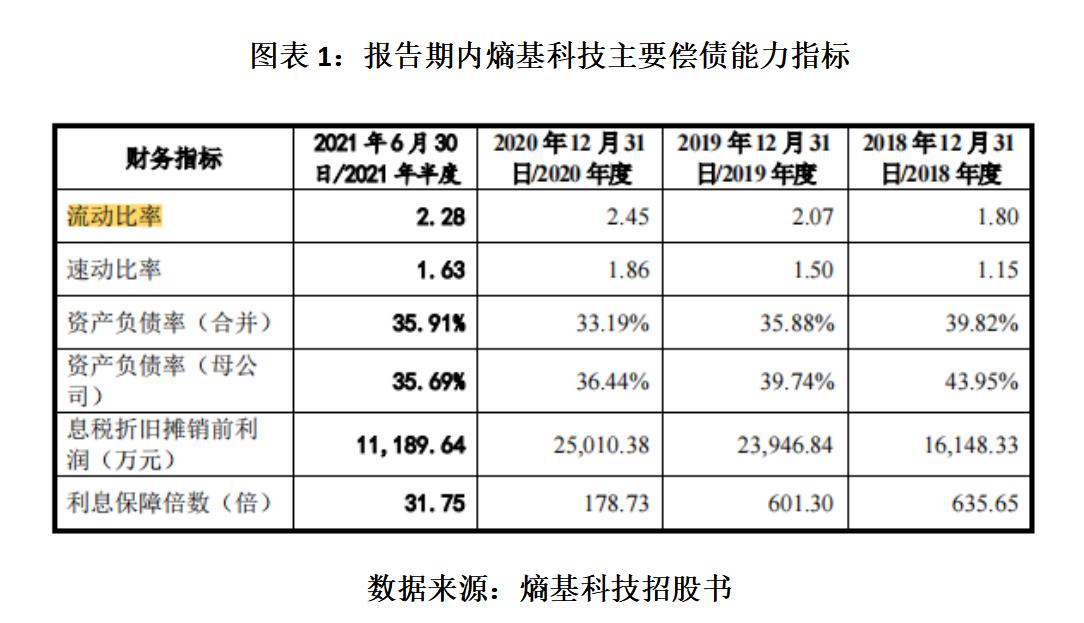

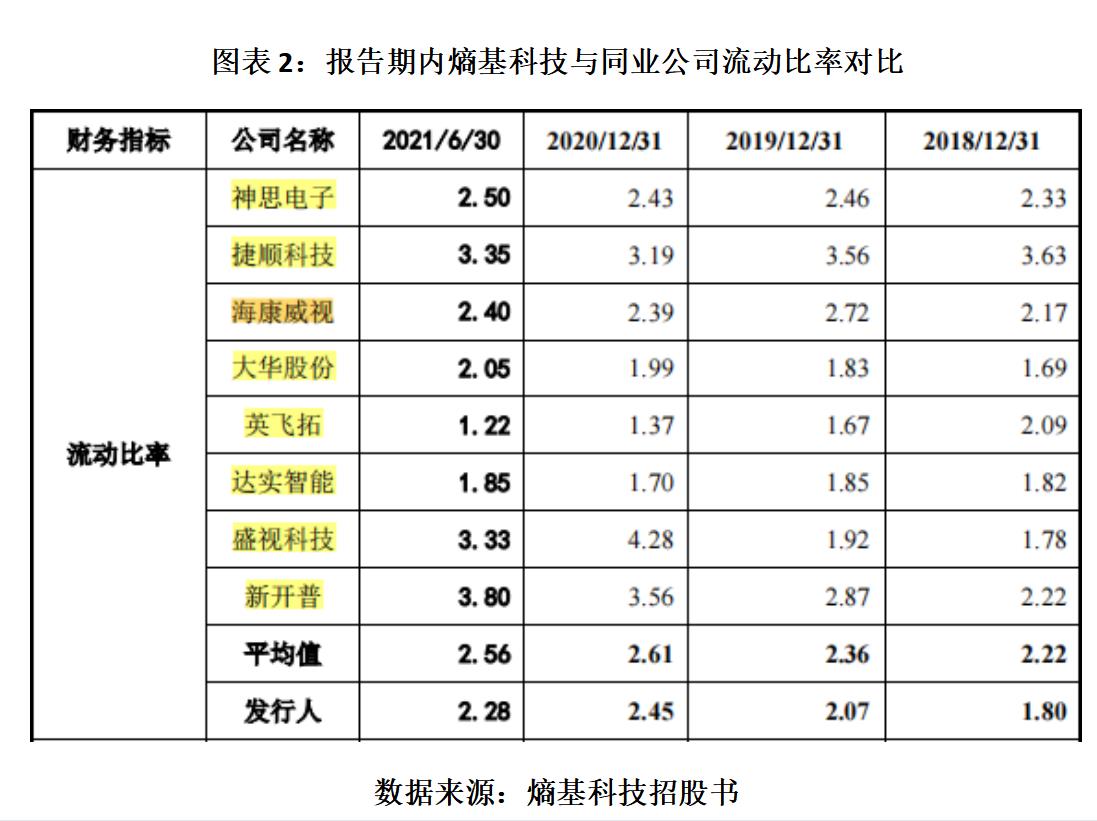

招股书显示,报告期内,熵基科技的流动比率分别为1.8、2.07、2.45、2.28,速动比率分别为1.15、1.5、1.86、1.63,而同行业可比公司的流动比率均值分别为2.22、2.36、2.61、2.56,速动比率均值分别为1.87、1.97、2.23、2.07。可以看出,熵基科技两个短期偿债能力指标均显著低于行业可比公司均值。

虽然熵基科技明面上的营业收入和净利润都在增长,但子公司接连亏损注销,甚至破产的现象却透露出其经营管理实力或欠佳。作为拟ipo的企业,这不禁让人对熵基科技的持续经营能力产生怀疑,其真实的经营状况也许并不如表面那般光鲜亮丽。

应收账款和存货持续攀升,警惕业绩变脸风险

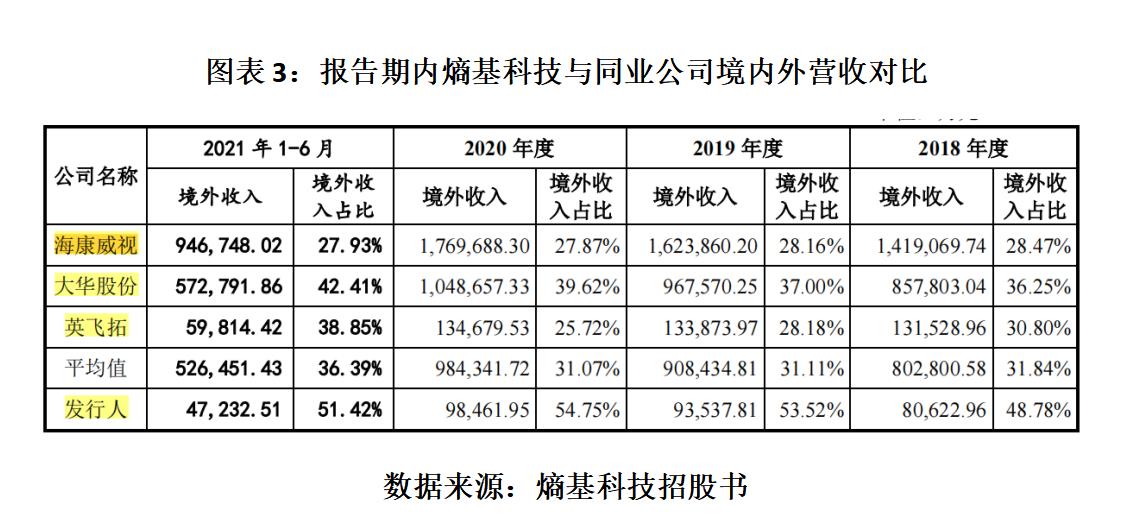

报告期内,熵基科技境外市场的主营业务收入分别为2.67亿元、3.25亿元、5.12亿元、2.51亿元,与同期营业收入的占比分别为33.06%、34.74%、51.96%、53.11%,呈快速上升趋势。其中,同期该公司对美国客户的销售收入分别为8755.5万元、1.19亿元、1.89亿元,呈大幅增长之势。可见熵基科技的核心销售区已由国内逐渐转向国外,尤其以开拓美国区为主。

而由于国际贸易摩擦的影响,熵基科技的大部分出口产品从2019年开始被加征25%的关税,对业务拓展产生一定的不良影响。同时,根据招股书信息,人民币升值也造成了熵基科技产生3000万元的损失。

以熵基科技核心产品防疫测温产品为例,2020年,该产品的营收占比为18.75%,毛利率为60.05%,远高于该公司2020年主营业务毛利率(45.46%),对熵基科技的经营业绩和毛利率起到较大的提升作用。

然而,随着新冠疫情逐渐受控,2020年1-6月末,该防疫测温产品的毛利率已下降至53.83%,由此也影响了熵基科技整体的毛利率。未来随着疫情持续可控,防疫测温产品需求进一步减少,熵基科技的毛利率或进一步下滑,业绩也存变脸可能。

另外,报告期内,熵基科技的应收账款和存货金额都持续走高,存货周转率亦逐年下滑,经营现金流甚至在2020年由正转负出现恶化迹象。

招股书显示,报告期内,熵基科技的应收账款账面余额分别为1.6亿元、1.73亿元、2.07亿元和2.51亿元,占当期营业收入的比重分别为9.64%、9.9%、11.49%和27.23%。

此外,同期,熵基科技的应收账款周转率分别为12.38次、10.52次、9.47次、4.02次,可以看出,熵基科技的应收账款周转率呈持续下滑态势。

或由于海外疫情逐渐稳定,导致熵基科技的存货金额持续走高。报告期内,熵基科技的存货金额分别为3.12亿元、2.99亿元、3.61亿元、4.36亿元,整体呈持续上升态势。同时,该公司超过一年库龄的存货亦在增加。其中,2020年,超过一年库龄的存货为3412.96万元,2019年为2085.54万元,2020年较2019年增长了63.65%。

值得一提的是,2020年以来,熵基科技的现金流出现恶化迹象。

招股书显示,2018—2021年上半年,熵基科技的经营活动产生的现金流净额分别为0.76亿元、2.89亿元、 1.45亿元 、-0.013亿元,波动极大,2021年上半年经营活动产生的现金流净额创下近四年新低,出现了负数的情况。

结合存货金额居高不下的情况,以及存货周转率已由2020年的2.97腰斩跌至1.35,熵基科技或存在库存大量积压的情况。

总体而言,以上种种都反映了熵基科技经营管理能力欠佳,持续经营能力较弱的特征。若未来销售状况不及预期,大量存货或发生跌价计提减值的可能,进而对该公司业绩产生较大不利影响。