维嘉科技信披涉嫌误导投资者 新增产能消化存疑

向员工借钱的公司是不是一家好公司?这也许没有标准答案。

但如果连像司机这样的基层员工都成为公司的借钱对象,那这种公司得缺钱到什么程度?

苏州维嘉科技股份有限公司(以下简称“维嘉科技”)就曾在2018—2020年间向司机等员工多次借钱,该公司成立于2007年,专注于从事pcb设备(钻孔及成型专用设备)以及其他专用设备的研发、生产和销售。本次ipo,该公司的保荐机构为中金公司,保荐代表人为郭佳华、吴磊磊。

2021年9月29日,维嘉科技申请创业板ipo获受理,经过一轮问询后,该公司于2021年12月31日更新了招股说明书,目前审核状态仍为已问询。

【概述】

信息披露方面,维嘉科技在招股书中多次提及“中国电子电路行业百强企业”荣誉称号,但记者在历年中国电子电路行业系列排行榜中仅有的pcb百强企业榜单中并没有找到维嘉科技的身影,反而只在细分领域pcb专用设备15强排行榜(2018年和2019年)名单发现其企业名称,细分领域排名前列并不代表在全行业就位居百强,该公司涉嫌偷换概念误导投资者;而且,该公司2020年新增的第三大客户相关信息存蹊跷,交易数据真实性存疑。

内部控制方面,报告期内,维嘉科技走账、资金拆借、无真实交易背景的票据融资等内控不规范事项频发,还曾因少缴税款被行政处罚,该公司内部控制制度或存漏洞。

募投项目方面,记者根据维嘉科技往年产销数据和国内pcb产值走势进行分析对比,发现该公司募投项目合理性存疑,新增产能恐难消化。

2022年1月4日,记者就上述相关问题向维嘉科技发函询问,但截至发稿,仍未收到回复。

信披涉嫌误导投资者

维嘉科技主要从事pcb专用设备及其他专用设备的研发、生产和销售。pcb又称印刷电路板,是电子产品的关键电子互联件。

印刷电路板及其专用设备制造行业高度市场化,我国通过国家宏观调控及行业协会自律管理对其进行监管。维嘉科技所属行业主管部门主要为工业和信息化部,所属行业协会主要为中国电子电路行业协会。

在行业地位方面,维嘉科技在招股书中七次提及,该公司被中国电子电路行业协会及中国电子信息行业联合会评选为“中国电子电路行业百强企业”(2018年、2019年)。

然而,据cpca印刷电路信息发布,第十八届(2018)和第十九届(2019)中国电子电路行业排行榜中,仅有的两个百强企业榜单——综合pcb企业百强排名榜名单和内资pcb企业百强排名榜名单中均没有出现维嘉科技的身影。

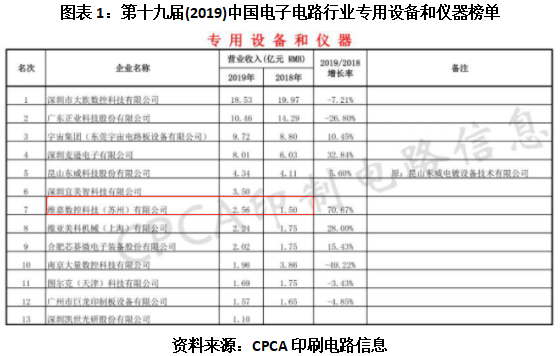

最终只能在2018年和2019年中国pcb专用设备和仪器企业15强排行榜名单中找到维嘉数控科技(苏州)有限公司(即“维嘉有限”,于2020年10月变更为维嘉科技)。

需注意的是,中国电子电路行业协会及中国电子信息行业联合会评选的“电子电路行业榜单”包括“中国综合pcb企业百强排名榜”、“中国内资pcb企业百强排名榜”“中国pcb专用设备和仪器企业排行榜”等,并没有单独的“电子电路行业百强企业榜单”,上述三个榜单属于不同的榜单,而且pcb专用设备和仪器企业15强不等同于pcb企业百强,也不等同于电子电路行业百强,不能混为一谈。

维嘉科技在招股书中并没有直接说明自身获得的荣誉仅是细分领域“pcb专用设备和仪器企业15强”,而是笼统地说成“中国电子电路行业百强企业”,表述不够清晰,有偷换概念、误导投资者的嫌疑,容易让人误解该公司在整个电子电路行业中已跻身百强行列中。

且pcb专用设备和仪器企业榜单显示,维嘉科技2018年和2019年的营业收入分别为1.5亿元和2.56亿元。

而本次ipo招股书中显示的2018年和2019年的营业收入分别为2.34亿元和2.3亿元。两者差额分别为0.84亿元和-0.26亿元,存在数据不一致的情况。

新晋大客户存多处蹊跷,交易真实性存疑

同样,在信息披露方面,维嘉科技的新晋大客户也存在多处值得推敲的地方。

招股书显示,2018—2021年前三季度,维嘉科技pcb钻孔设备的销售金额分别为2.01亿元、1.84亿元、4.36亿元和5.53亿元,占各期主营业收入的比例分别为87.82%、81.88%、91.95%和93.04%。

可以看到,维嘉科技的主营产品为pcb钻孔设备。该产品主要服务于pcb行业,其下游行业涉及5g通讯、智能终端、集成电路、汽车电子、云计算等行业。

2018—2021年前三季度,维嘉科技向前五大客户销售产品及服务的金额分别为1.09亿元、1.1亿元、1.95亿元和1.67亿元,占各期销售总额的比例分别为46.68%、47.96%、40.55%和27.78%,总体占比较高。

显然,维嘉科技的业绩较为倚重大客户。

招股书显示,pcb厂商根据产线投资计划及设备更新换代需求向pcb 专用设备供应商进行采购,并受到行业景气度、自身产能扩产及投产进度及固定资产实际需求的影响,因此客户订单呈现一定的不连续性,符合行业特点。

受上述行业特点影响,报告期内维嘉科技前五大客户变动较为频繁。2020年和2021年1—9月维嘉科技新增的前五大客户就有6家,分别是南通巨强电子有限公司(以下简称“南通巨强”)、杭州捷配信息科技有限公司、惠州市欣丰实业有限公司、江西旭昇电子有限公司、惠州润众科技股份有限公司、东莞市鼎新电路有限公司。

维嘉科技与这6家企业的开始合作年度均为2020年,前3家合作当年即成为该公司前五大客户,后3家企业成为其2021年1-9月的前五大客户。

其中,南通巨强为维嘉科技2020年的第三大客户,维嘉科技对其销售pcb钻孔设备,销售金额为3024.88万元,占2020年销售总额的6.29%。

国家企业信用信息公示系统和招股书均显示,南通巨强成立于2020年5月。但维嘉科技在招股书中称,南通巨强成为其2020年第三大客户的原因是“南通巨强近年来pcb业务发展较快,对设备需求进一步提升”。

而南通巨强2020年才刚成立,“近年来pcb业务发展较快”这一表述是否有失偏颇?

此外,据招股书,在维嘉科技与主要客户签署的已经履行完毕的超过1000万元的重要销售合同列表中,南通巨强仅出现过一次。合同列表显示,维嘉科技与南通巨强的合同签订日期为2020年3月11日,合同金额为1637.49万元。

令人匪夷所思的是,双方合同签订日期竟早于南通巨强的成立时间。

另外,国家企业信用信息公示系统披露的2020年年报显示,南通巨强参保人数仅为6人。且据天眼查,该公司上无控股公司,下无子公司。

基于此,维嘉科技与南通巨强是否存在应披露而不披露的利益关系?南通巨强是否为维嘉科技突击增收而设立的影子公司?双方的交易行为是否真实存在?这有待维嘉科技进一步解释说明。

内控不严,频向员工拆借资金,曾因少缴税款被处罚

除了信息披露上的问题,报告期内维嘉科技的内部控制也备受诟病。

2018—2021年1—9月(以下简称“报告期内”),维嘉科技存在走账、资金拆借、员工代收代付、票据找零和无真实交易背景的票据融资等内控不规范事项。

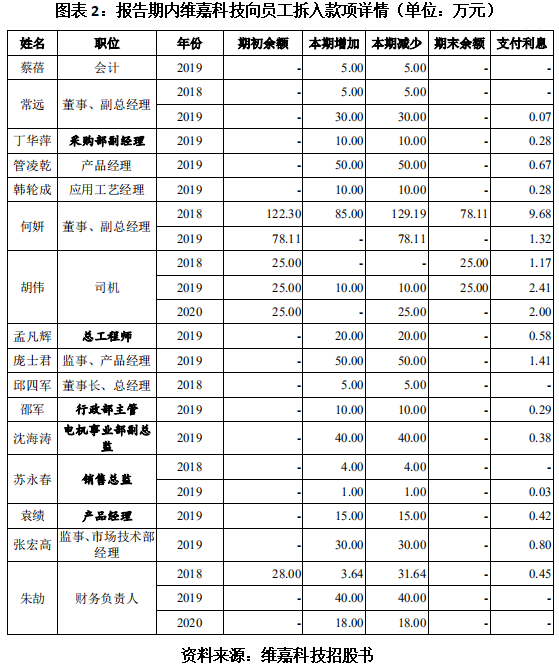

其中,该公司经营似乎出现了较大问题,居然沦落至频频向员工包括司机、产品经理等人借款周转,这不仅让人怀疑该公司是否具备持续经营能力。

招股书显示,2018—2020年间,维嘉科技向16名员工累计借款441.64万元,这16名员工所在职位上到董事长、总工程师、销售总监、财务负责人,下到会计、司机、产品经理等。

除了向公司内部员工借款,报告期内维嘉科技还向若干非金融机构及其他自然人累计拆入款项5244万元。

在资金周转困难的同时,维嘉科技还存在向实际控制人邱四军提供资金支持的情形。

2018—2020年,维嘉科技实际控制人邱四军向该公司借款的金额分别为814.78万元、647.08万元和775.10万元,合计2236.96万元,主要用于直接支付其收购维嘉科技其他股东所持股权的价款,以及偿还历史上收购维嘉科技股权所导致的对外借款等。

基于此,记者不禁质疑该公司是否采取有效措施防范和遏制大股东违规占用公司资金或利益输送等情形。

此外,该公司还存在无真实交易背景的票据融资行为。

而上述资金拆借的内控不规范行为直到2020年才逐步停止。

对于资金拆借的原因,维嘉科技在招股书中解释称,报告期内,因融资渠道较少、日常生产经营对资金需求量较大,维嘉科技存在向员工、非金融机构及其他自然人拆入款项的情形;因员工及关联方临时资金周转需要,公司存在向其拆出款项情形。

维嘉科技不仅在财务上存在诸多内控不规范的行为,还曾因少缴税款而受到行政处罚。

2020年7月7日,维嘉有限因少缴应纳税款被国家税务总局苏州工业园区税务局稽查局追缴增值税、营业税、企业所得税、城市维护建设税等多项税款合计24.91万元,并罚款合计15.44万元。

此外,维嘉科技唯一一家分公司——苏州维嘉科技股份有限公司工业园区分公司还曾被列入异常经营名录。据招股书,苏州工业园区市场监督管理局于2021年11月8日出具的《证明》显示,苏州维嘉科技股份有限公司工业园区分公司自2020年7月9日至2021年9月30日,因未按规定报年报被该局列入异常经营名录。

上述行为反映了报告期内该公司的内部控制制度或存缺失,若其没有及时整改并完善,将对该公司生产经营、财务状况及偿债能力产生重大不利影响。

新增产能消化存疑

在电子电路行业,钻孔及成型设备是pcb生产的核心设备。

据招股书,报告期内,维嘉科技pcb钻孔设备的销售金额分别为2.01亿元、1.84亿元、4.36亿元和5.53亿元,占各期主营业务收入的比例分别为87.82%、81.88%、91.95%和93.04%;pcb成型设备的销售金额分别为2763.81万元、3909.28万元、3662.51万元和3843.25万元,占各期主营业务收入的比例分别为12.07%、17.44%、7.73%和6.47%;其他专用设备的销售金额分别为25.64万元、151.92万元和152.63万元和290.25万元,占各期主营业务收入的比例分别为0.11%、0.68%、0.32%和0.49%。

由此可见,维嘉科技的主营业务收入来自于pcb钻孔设备和pcb成型设备的销售,尤其是pcb钻孔设备,报告期内占比均在八成以上。

从产能情况来看,2018—2020年,维嘉科技pcb钻孔设备的产能分别为452台、367台和744台,产能利用率分别为75.66%、87.74%和104.17%;pcb成型设备的产能分别为79台、122台和85台,产能利用率分别为69.62%、76.23%和94.12%。

从产销情况来看,2018—2020年,维嘉科技pcb钻孔机的产量分别为342台、322台和775台,销量分别为323台、291台和690台,产销率分别为94.44%、90.37%和89.03%;pcb成型设备的产量分别为55台、93台和80台,销量分别为63台、78台和67台,产销率分别为114.55%、83.87%和83.75%;其他专用设备的产量分别为5台、6台和4台,销量分别为1台、3台和1台。

可以看出,报告期内,维嘉科技pcb钻孔设备和成型设备两类核心产品的产销率均在逐年下滑。

而本次ipo,维嘉科技拟募资11.28亿元。其中,6亿元用于高速高精pcb钻铣及检测设备生产基地建设项目,8392.99万元用于高端专用设备研发生产项目,1.44亿元用于研发中心改造升级项目,3亿元用于补充流动资金。

招股书显示,在前两个项目——“高速高精pcb钻铣及检测设备生产基地建设项目”和“高端专用设备研发生产项目”建成投产后,维嘉科技的pcb钻孔机年产能将达到2300台、pcb铣边机的年产能将达到约200台、其他pcb专用设备的年产能将达到约430台。

结合招股书可知,pcb钻孔机即对应pcb钻孔设备,pcb铣边机即对应pcb成型设备。

也就是说,此次募投项目建成投产后,维嘉科技pcb钻孔机年产能为其2020年销量的3.33倍,pcb铣边机年产能为其2020年销量的2.99倍。

且据招股书,该募投项目的建设周期为3年。也就是说,假设维嘉科技在2022年末募集到资金并开始建设,那么,该公司将在2025年末建成投产。

据记者计算,2018—2020年,维嘉科技pcb钻孔机销量年复合增长率为46.16%,同期pcb铣边机销量的年复合增长率为3.13%。若按此年复合增长率计算,2025年该公司pcb钻孔机销量预计为4602.48台;pcb铣边机销量预计为78.16台。

这样看来,维嘉科技pcb钻孔机的新增产能似乎能够消化,然而,该公司pcb钻孔机销量年复合增长率真的能达到46.16%吗?

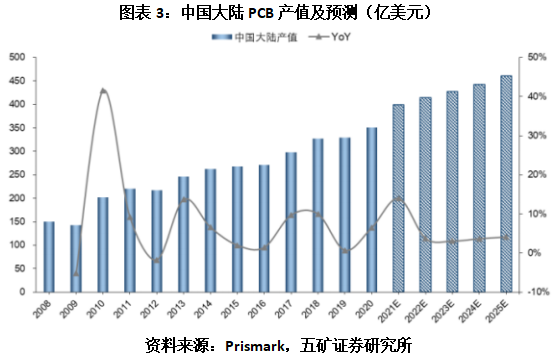

据prismark预测,中国大陆的pcb产值增速在2020年和2021年连续两年增大后将减小,并趋于平缓,如图表3所示。同时,prismark预计,2020—2024年中国大陆pcb产值年复合增速为4.9%。按此增速计算,2025年维嘉科技pcb钻孔机销量预计为876.45台,远不及2300台;pcb铣边机销量预计为85.1台,不及200台。

需要注意的是,从图表3还可以看到,2019年,在大陆pcb产值与2018年基本持平的情况下,维嘉科技pcb钻孔设备当年销量还发生了下滑。也就是说,维嘉科技未来五年pcb钻孔设备销量的年复合增速未必都能达到4.9%,即2025年该公司pcb钻孔机销量不一定能达到876.45台。

除了上述两大主营产品,其他pcb专用设备新增年产能更加让人疑惑。报告期内其他pcb专用设备年销量仅为个位数,而募投项目投产后将达到400余台,届时这么多产能真的能够消化吗?

综上,维嘉科技的六成募集资金将用于上述两大募投项目——“高速高精pcb钻铣及检测设备生产基地建设项目”和“高端专用设备研发生产项目”,建成投产后的新增产能消化存疑,这两大项目的合理性及必要性仍有待说明。